El año pasado entró en vigor el aumentó de la carga fiscal sobre buena parte de las declaraciones del Impuesto sobre la Renta de las Personas Físicas (IRPF) como parte de las medidas aprobadas por el Gobierno para reducir el déficit público.

El año pasado entró en vigor el aumentó de la carga fiscal sobre buena parte de las declaraciones del Impuesto sobre la Renta de las Personas Físicas (IRPF) como parte de las medidas aprobadas por el Gobierno para reducir el déficit público.

Este año se establecen siete tramos. En la siguiente tabla explicamos la retención, el adicional y el total para cada uno de ellos. Estas tablas de IRPF determinan el porcentaje de nuestra renta que tendremos que destinar al pago de impuestos.

Tabla IRPF de 2013 (aunque en el total figure el año 2012 también es aplicable a 2013).

En función de esta tabla podremos determinar el porcentaje a tributar de nuestra renta. Como ejemplo práctico para su calculo supongamos un trabajador soltero y sin hijos que gane 30.000 euros anuales. Tendría que tributar hasta los primeros 17.707 euros un 24,75% y por los 12.293 euros restantes el 30%. Siguiendo los porcentajes establecidos en la anterior tabla.

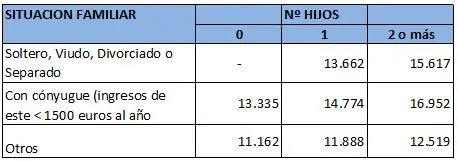

Asimismo, existen una serie de mínimos exentos de tributar y que actualmente están fijados en 5.151 euros. Pero la retribución no es la única variable a tener en cuenta para determinar la retención de IRPF en la nómina. Las circunstancias personales y familiares también se tendrán en cuenta para determinar la cantidad a pagar. En la siguiente tabla podrá consultar los tres grupos en función de las distintas situaciones personales:

Para aquellos que comiencen a hacer su planificación fiscal, la Agencia Tributaria pone a disposición de los usuarios a través de su página web un programa que permitir calcular las retenciones de IRPF.

Ejemplo práctico

Vamos directamente con el primero de ellos que se refiere a una persona en la siguiente situación según lo reflejado en el modelo 145 entregado a la empresa: nacido en 1975, soltero y por lo tanto encuadrado en el grupo tercero sin ningún descendiente ni ascendiente a cargo y sin ningún préstamo hipotecario. Es decir, el caso más sencillo.

Con estos datos lo primero que debemos hacer es saber si el trabajador está excluido de retención. Si su salario fuese inferior a las cifras de la tabla no debería estar sujeto a retención de IRPF, pero como no es el caso pasaremos a calcular su base salarial que no es más que el resultado de ir restando o minorando del sueldo bruto anual (ver diferencias entre salario bruto y neto) una serie de cantidades en función de las circunstancias laborales, personales y familiares.

Antes de empezar, vamos a fijar un sueldo de 30.000 euros con unas cotizaciones a la seguridad social de 1.905 euros. En este caso podremos restar las cotizaciones a la seguridad social y 2.652 por reducción por rendimientos del trabajo. Esto nos deja una base de cotización de 25.443 euros.

Después pasaremos a calcular el mínimo y el máximo personal, algo más sencillo en este caso al no existir prácticamente ningún elemento a tener en cuenta. Así, de forma general, el mínimo del contribuyente será, con carácter general, de 5.151 euros anuales, que es la cifra que aplicaremos en este caso.

El siguiente paso será el cálculo de la cuota de retención, que se calcula restando una cuota obtenida de la Base y el Mínimo personal y familiar. En nuestro caso, la cuota de la retención será de 4.382,48 hasta 17.0707,20 euros y del 30% para la cantidad restante (7.645,8 euros). El resultado de la suma de ambas cantidades nos deja con una cuota base de 6.676,22 euros. Mientras la cuota según el mínimo personal será de 1.529,16, lo que a su vez nos deja la cuota de retención total en los citados 5.400 euros.

Por último, pasamos a calcular el tipo de retención previo y el tipo de retención final. El tipo de retención previo se obtiene multiplicando el resultado por 100 y redondeado. En nuestro caso, la fórmula sería la siguiente:

(5.154,314 / 30.000) * 100 =17,1810466… Lo que una vez redondeado nos deja con un 18%.

Repetiremos el cálculo para dar con el tipo de retención final, sólo que en este caso no aplicaremos el redondeo ni el importe previo en la deducción al ser su base superior a los 12.000 euros.