Se están imponiendo cambios, que pretenden mostrar la seriedad con la que se está tomando esta crisis y por otro lado intentar no afrontar en el futuro situaciones adversas como las actuales.

En el día de hoy la Unión Europea presentó la situación actual del sistema financiero por medio de los test de resistencia que se realizan para evaluar cómo los bancos enfrentarían serios problemas económicos.

El acuerdo representa una apuesta a que los beneficios de una inyección de confianza en el sistema bancario de Europa superarán las preocupaciones de que la publicación de los resultados pueda perjudicar a las instituciones más débiles y exigir costosos rescates.

Banca March ha resultado ser la entidad financiera europea mejor calificada por el Comité Europeo de Supervisores Bancarios, que ha analizado el estado de las cuentas de los mayores bancos de la Unión Europea.

Las pruebas de estrés a los principales bancos europeos fueron realizadas por los supervisores nacionales a partir de una metodología común elaborada por el Comité Europeo de Supervisores Bancarios (CEBS, por sus siglas en inglés). Su objetivo es comprobar la salud del sistema financiero en su conjunto y su grado de resistencia a un agravamiento de la crisis.

El temor a una crisis bancaria como la sucedida en Estados Unidos en 2008, surge porque la exposición de los grandes bancos europeos a la deuda pública y privada en países como Grecia, Portugal y España sigue siendo turbia y las autoridades europeas han combatido durante meses los temores de que la crisis de deuda soberana de esos países pueda infectar el sistema bancario y causar un amplio daño.

Aunque las pruebas de resistencia pueden apuntalar la confianza del mercado, también acarrean riesgos, y el mayor es qué hacer con los bancos que no pasan la prueba. La mayoría de los países europeos han adoptado una filosofía de prudencia fiscal para aliviar las preocupaciones sobre sus déficits fiscales y niveles de deuda pública. Los rescates bancarios pondrían en riesgo tales esfuerzos.

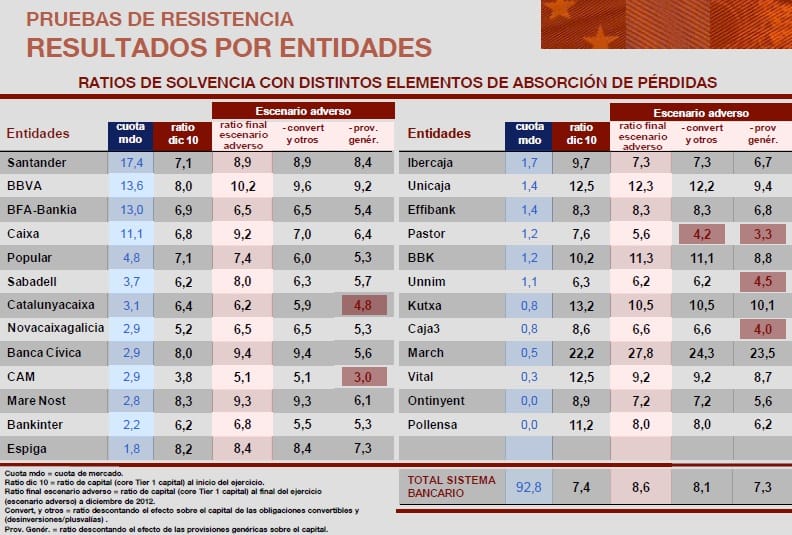

Los resultados del Test de Estrés a continuación:

- Banca March: 23,5%

- Kutxa: 10,1%

- Unicaja: 9,4%

- BBVA: 9,2%

- BBK: 8,8%

- Caja Vital: 8,7%

- Banco Santander: 8,4%

- Caja España-Duero: 7,3%

- Espiga: 7,3%

- Effibanc (Cajastur): 6,8%

- Ibercaja: 6,7%

- La Caixa: 6,4%

- Pollensa: 6,2%

- Banco Marenostrum: 6,1%

- Banco Sabadell: 5,7%

- Banca Cívica: 5,6%

- Ontinyent: 5,6%

- BFA-Bankia: 5,4%

- Banco Popular: 5,3%

- Novacaixagalicia: 5,3%

- Bankinter: 5,3%

- CatalunyaCaixa: 4,8% (suspendió)

- Unnim: 4,5% (suspendió)

- Caja3: 4% (suspendió)

- Banco Pastor: 3,3% (suspendió)

- CAM: 3% (suspendió)

(Estos datos computan las ayudas del FROB y los planes de capitalización)

Si desea puede hacer click en la imagen superior para ver más datos.

Resto de Europa:

Bancos de Alemania:

- L d b kB li AG: 10 4%

- Landesbank Berlin: 10,4%

- HRE Holding AG: nota 10,0%

- DekaBank: nota 9,2%

- WGZ Bank AG: nota 8,7%

- Bayerische Landesbank: nota 7,1%

- Landesbank Baden-Württemberg: nota7,1%

- DZ Bank AG: nota 6,9%

- Deutsche Bank AG: nota 6,5%

- Commerzbank AG: nota 6,4%

- WestLB AG: nota 6,1%

- Norddeutsche Landesbank: nota 5,6%

- HSH Nordbank AG: nota 5,5%

Bancos de Austria

- Erste Bank Group; 8,1%

- Raiffeisen Bank International: 7,8%

- Oesterreichische Volksbanken AG: 4,5%. Esta entidad requiere 170 millones adicionales de capital

Bancos de Bélgica

- DEXIA: 10,4%

- KBC Bank: 10%

Bancos de Chipre

- Bank of Cyprus: 6,2%

- Marfin Popular Bank: 5,3%

Bancos de Dinamarca

- Sydbank: 13,6%

- Danske Bank: 13%

- Jyske Bank: 12,8%

- Nykredit: 9,4%

Bancos de Eslovenia

- NKBM: 8%

- NLB: 5,3%

Bancos de Finlandia

- OP-Pohjola Group: 9,6%

Bancos de Francia

- Credit Agricole: 8,5%

- BNP Paribas: 7,9%

- Groupe BPCE: 6,8%

- Société Generale: 6,6%

Bancos de Grecia:

- National Bank of Greece: 7,7%

- Alpha Bank: 7,4%

- TT Hellenic Postbank: 5,5%

- Piraeus Bank: 5,3%

- EFG Eurobank Ergasias: 4,9%. Esta entidad requiere 58 millones de capital adicional

- ATEbank: -0,8%. Esta entidad requiere 713 millones de euros de capital adicional

Bancos de Hungría

- OTP Bank: 13,6%

Bancos de Irlanda

- Irish Life & Permanent: 20,4%

- Allied Irish Banks: 10%

- Bank of Ireland: 7,1%

Bancos de Italia

- Intensa Sanpaolo: 8,9%

- Unione di Banche Italiane: 7,4%

- UniCredit: 6,7%

- Banca Monte dei Paschi di Siena: 6,3%

- Banco Popolare: 5,7%

Bancos de Luxemburgo

- Banque et Caisse d’Epargne de l’Etat: 13,3%

Bancos de Malta

- Bank of Valletta: 10,4%

Bancos de Noruega

- DnB NOR Bank: 9%

Bancos de Polonia

- PKO Bank Polski: 12,2%

Bancos de Portugal

- Caixa Geral de Depósitos: 6,2%

- Banco Comercial Português: 5,4%

- Espírito Santo Financial Group: 5,1%

- Banco BPI: 6,7%

Bancos de Reino Unido

- HBSC: 8,5%

- Lloyds Banking Group: 7,7%

- Barclays: 7,3%

- Royal Bank of Scotland Group: 6,3%

Bancos de Suecia

- Skandinaviska Enskilda Banken AB: 10,5%

- Nordea Bank AB: 9,5%

- Swedbank AB: 9,4%

- Svenska Handelsbanken AB: 8,6%